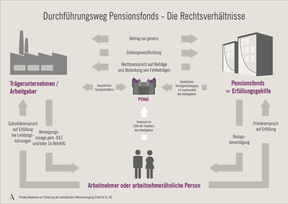

DURCHFÜHRUNGSWEG PENSIONSFONDS

- DIE RECHTSVERHÄLTNISSE

Der Pensionsfonds ist, wie die Pensionskasse in § 1b Abs. 3 BetrAVG als ein rechtsfähiger Versorgungsträger der auf seine Leistungen einen Rechtsanspruch gewährt, definiert.

STEUERRECHTLICHE GRUNDLAGEN

Für den Arbeitgeber sind Beiträge an den Pensionsfonds gem. § 4e EStG als Betriebsausgaben wirksam.

Eine Besonderheit des Pensionsfonds im Vergleich zur Direktversicherung oder der Pensionskasse ist die Möglichkeit der Übernahme einer bestehenden Pensionsverpflichtung und deren steuerliche Auswirkungen. Gem. § 4e Abs. 3 EStG führt die Übertragung auf den Pensionsfonds für den Begünstigten in Verbindung mit § 3 Nr. 66 EStG nicht zu einem lohnsteuerpflichtigen Zufluss, sofern ein entsprechender Antrag gestellt wurde. Mit der Antragsstellung ist allerdings der Beitrag des Arbeitgebers nicht mehr in voller Höhe unmittelbar abzugsfähig sondern lediglich in Höhe der aufgelösten Rückstellung. Der darüber hinausgehende Betrag ist gleichmäßig in den dem Wirtschaftsjahr der Übertragung folgenden Wirtschaftsjahren abzuziehen (§ 4e Abs. 3 S. 3 EStG).

Für die Praxis bedeutet dies, dass hier das Unternehmen wählen kann: Entweder hat das Unternehmen unmittelbar einen dem Liquiditätsabfluss entsprechenden steuerlichen Aufwand und der Arbeitnehmer einen Zufluss in Höhe des Betrages, der die Freibeträge des §3 Nr. 63 EStG überschreitet oder der Arbeitgeber hat einen sofortigen Liquiditätsabfluss und lediglich in den nachfolgenden 10 Jahren eine entsprechende steuerliche Entlastung.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITNEHMER

Beiträge an einen Pensionsfonds sind, wie bei den Durchführungswegen Direktversicherung und Pensionskasse, gem. § 3 Nr. 63 EStG steuerfrei:

- im Rahmen des ersten Dienstverhältnisses,

- sofern diese 4% zur Beitragsbemessungsgrenze nicht überschreiten

- bei Zusagen die nach dem 31.12.2004 erteilt worden, erhöht sich der Freibetrag um 1.800 €.

- die Auszahlung als Rente oder als Auszahlungsplan vorgesehen ist.

Beiträge an eine Pensionskasse bei einer Übernahme von Versorgungsverpflichtungen sind gem. § 3 Nr. 66 EStG für den Begünstigten nur steuerfrei, sofern ein Antrag nach § 4e Abs. 3 EStG gestellt wurde.

Die Leistungsauszahlung wird als sonstige Einkünfte gem. § 22 Abs. 5 EStG versteuert. Sofern der Begünstigte gesetzlich oder freiwillig gesetzlich krankenversichert war, wird die Leistung ebenfalls der Sozialversicherung (jedoch nur Kranken- und Pflegeversicherung) unterworfen. Wie bei allen Leistungen der betrieblichen Altersversorgung trägt hier der Leistungsempfänger den vollen Beitragssatz.